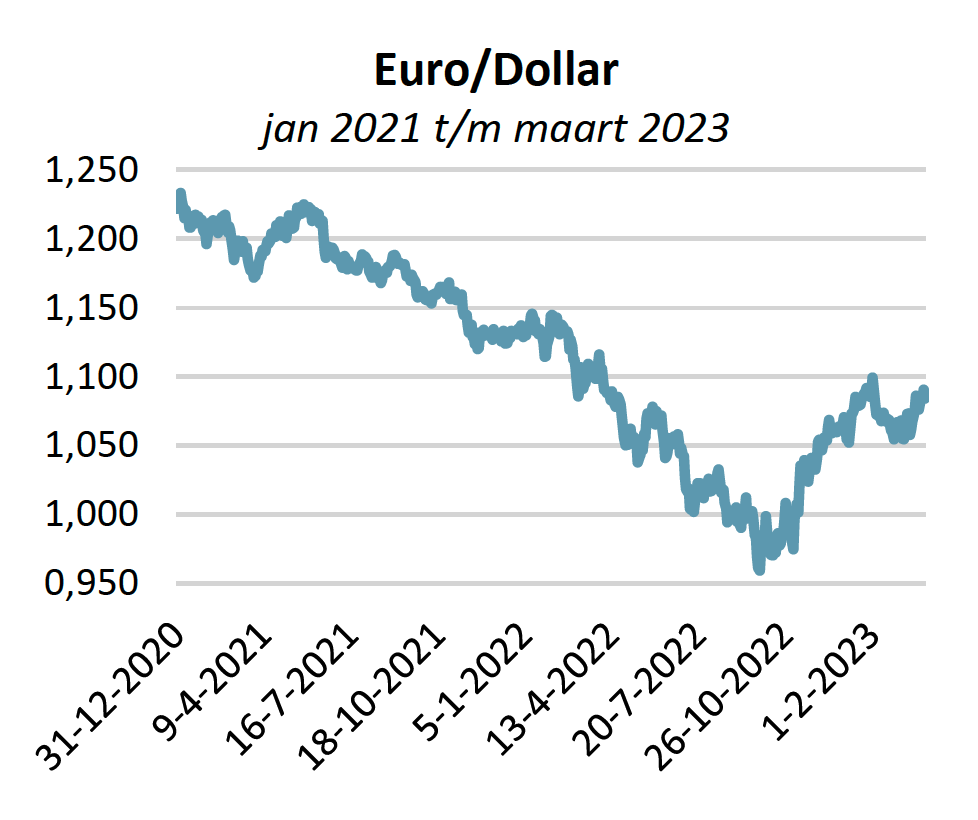

06 apr Terugblik Q1 2023

“Pessimists sound smart, optimists make money” (Nat Friedman, voormalig CEO van GitHub*)

Het eerste kwartaal zit er alweer op, we zijn los. Het sentiment van de belegger is in het afgelopen kwartaal weer aardig op de proef gesteld. Na het vervelende vorige jaar startte 2023 voortvarend met oplopende aandelenkoersen en dalende lange kapitaalmarktrentes.

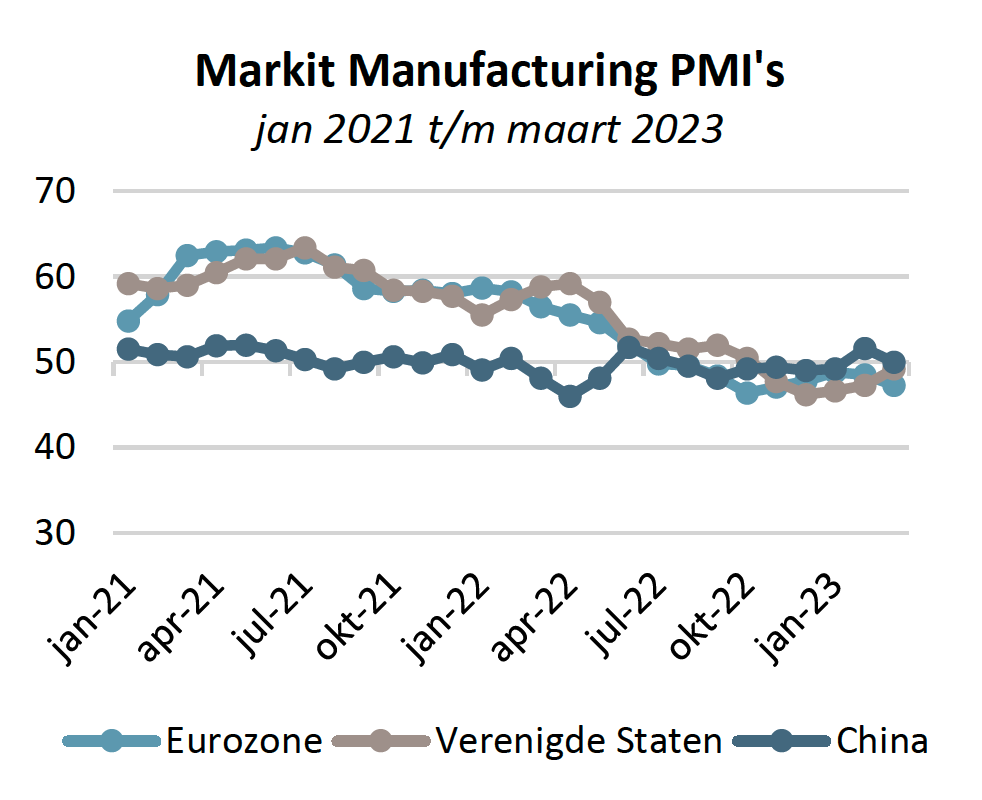

Maar gedurende het eerste kwartaal bleek de inflatie hardnekkiger dan wat de meesten hadden gehoopt. De berichtgeving met betrekking tot de inflatie was af en toe verwarrend. In Europa is de inflatie significant gedaald naar een niveau van 6,9% in maart. Dat was aan het einde van het vorige jaar nog circa 10% en in februari nog 8,5%. De belangrijkste reden voor de teruglopende inflatie is de daling van de energieprijzen tot inmiddels ver onder het niveau van vorig jaar. Maar de kerninflatie (zonder energie en voeding) is verder opgelopen en stond in maart in Europa op 5,7%, het hoogste niveau ooit. In de V.S. zagen we bij de laatste gepubliceerde cijfers al een lichte daling van de kerninflatie naar 4,6%. Zowel in de V.S. als in Europa zijn deze toch nog historisch hoge inflatiecijfers voor de centrale bankiers aanleiding geweest om vast te houden aan het beleid om de rente bij iedere bijeenkomst te verhogen. De korte rente werd in maart door de ECB met 50 basispunten verhoogd naar 3%. Vorig jaar juli stond deze rente nog op -0,5%. En in de V.S. werd in maart de rente voor de 9de keer op rij verhoogd. Deze keer met 25 basispunten naar 4,75% tot 5%. Op deze manier probeerden de centrale bankiers de economische groei te remmen met het doel de inflatie op het gewenste niveau van 2% te krijgen.

Toch werden de centrale bankiers in het begin van de afgelopen maand maart aardig op de proef gesteld. Met name kleine en middelgrote start-ups in de omgeving van Silicon Valley hadden er geen vertrouwen meer in dat zij hun gestalde liquiditeiten terug zouden krijgen van de Silicon Valley Bank. De bank werd, om tegemoet te komen aan de liquiditeitsvraag, gedwongen om de staatsleningen, die zij als dekking voor de spaargelden hadden, met verliezen te verkopen. Deze dekking had niet meer dezelfde waarde. De waardedalingen van staatsleningen waren ontstaan door de vorig jaar opgelopen (kapitaalmarkt)rente. De financiële onrust zorgde voor een verslechtering van het sentiment en wantrouwen naar diverse banken. Een slachtoffer van deze onrust was Credit Suisse, dat net als Silicon Valley Bank gered moest worden. Om een grotere onrust te voorkomen schoten zowel commerciële banken, als centrale banken als de overheid te hulp. Even werd er gedacht dat de centrale bankiers de rente voorlopig niet meer zouden verhogen. Dit bleek in maart niet het geval te zijn. Een, achteraf gezien, prettige constatering was dat financiële instellingen kunnen rekenen op liquiditeitssteun, mocht het nodig zijn. Een andere optimistische benadering was dat de onrust bij de banken er voor zorgde dat het duurder werd om bij banken te financieren. Hiermee zou de economische bedrijvigheid af moeten nemen. Dat zou dan zorgen voor een lagere inflatie. En dan zouden de centrale bankiers in de toekomst de rente alsnog niet meer (in hetzelfde tempo) hoeven te verhogen.

In het afgelopen kwartaal is het consumentenvertrouwen in de V.S. onverwacht gestegen. Deze meting van het vertrouwen heeft na het omvallen van Silicon Valley Bank plaatsgevonden. De zorgen over de aanhoudend hoge inflatie werden blijkbaar getemperd door de krappe arbeidsmarkt en hogere lonen. Ook in Nederland nam het consumentenvertrouwen in maart voor de 5de maand op rij toe. Desalniettemin staat deze index nog steeds onder het historische gemiddelde. Het pessimisme nam af maar consumenten bleven somber over de huidige financiële situatie en bleven terughoudend om grote aankopen te doen.

En behalve het financiële klimaat was er nog voldoende te somberen over de geopolitieke ontwikkelingen. De wereld leek het afgelopen kwartaal steeds verder uiteen te vallen in twee machtsblokken. Hierbij zochten Chinese, Russische en Arabische staatshoofden nadrukkelijk toenadering tot elkaar. Bovendien werden er letterlijk ballonnetjes opgelaten boven “minder bevriende” territoriale gebieden.

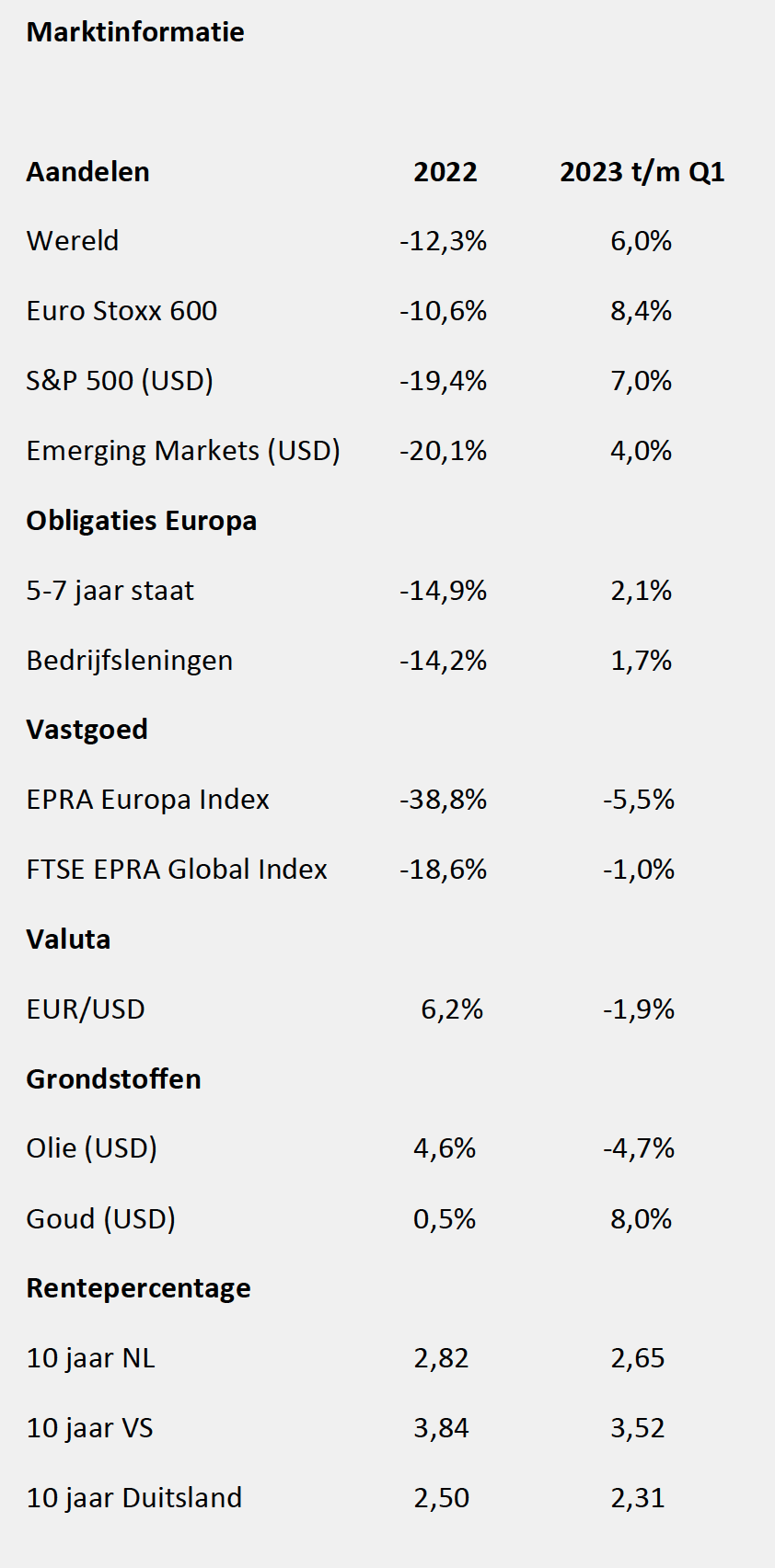

Uit de inkoopmanagersindices voor de maakindustrie bleek over het eerste kwartaal de wereldwijde industriële bedrijvigheid licht af te nemen. Dit was redelijk in lijn met de situatie aan het einde van het vorige jaar. In Europa waren de cijfers iets slechter en in de V.S. en in China waren de cijfers in maart iets beter dan in december 2022. De gevolgen van de renteverhogingen, die centrale banken instelden om de inflatie te beteugelen, leken hiermee door te sijpelen naar de maakindustrie. Maar ook de verslechterde financieringscondities bij banken zijn hierbij ongetwijfeld van invloed geweest.

Daar staat tegenover dat in China het cijfer van de inkoopmanagersindex voor diensten in maart fors opliep naar een niveau van 58,2. Dit was het hoogste cijfer sinds 2011. Begin van dit jaar werden in China de Covid maatregelen van de ene op de andere dag opgeheven. Pas de laatste weken zagen we dat terug in de economische cijfers die daar zijn gepubliceerd. De tijd zal leren wat de invloed van China, in omvang de tweede economie van de wereld, zal zijn op de te verwachten (milde) recessie of inflatie in de V.S. en Europa.

Aandelen

In de aandelenmarkten hebben we ten opzichte van het vorige jaar, maar ook gedurende het kwartaal, volop rotatie gezien tussen regio’s en sectoren. In het afgelopen kwartaal zijn sectoren die gezien worden als veilige havens verlaten voor de zogenaamde groei sectoren. Sectoren als energie en farmacie zijn dit jaar door beleggers ingeruild voor bijvoorbeeld informatietechnologie. En gedurende het kwartaal hebben beleggers in eerste instantie duidelijk gekozen voor opkomende markten waarna ze bij onrustigere tijden toch weer terug naar de ontwikkelde markten vluchtten. Uiteindelijk was Europa de beste regio en technologie de beste sector om in belegd te zijn. Per saldo zijn beleggers met een goed gespreide portefeuille in aandelen in diverse regio’s en sectoren er aan het einde van het kwartaal ongeveer 6% beter van geworden.

Obligaties

Voor de obligatiebelegger was het in het eerste kwartaal een zeer beweeglijke markt. De centrale bankiers, die zich hielden aan eerdere beloften dat zij de korte beleidsrentes zouden verhogen, waren de stabiele factor. Gedurende het eerste kwartaal liepen de korte rentes verder op en zagen we de lange rente licht dalen als gevolg van een vlucht naar zekerheid en een stagnerende groei van de economie. Obligatiebeleggers die het minste risico accepteerden hebben uiteindelijk de beste rendementen gerealiseerd. Gedurende het kwartaal werden namelijk de kredietopslagen groter als gevolg van een verminderd vertrouwen in het bankenstelsel. Daarnaast ontstonden er meer twijfels over de soliditeit en levensvatbaarheid van niet winstgevende bedrijven nu er niet meer “gratis” geleend kon worden. Beleggers eisten een hogere vergoeding op obligaties die waren uitgegeven door dit soort bedrijven. Dit alles resulteerde in, over het algemeen, positieve rendementen op obligaties. De beleggers in langlopende zeer kredietwaardige leningen werden in deze relatief korte periode met een rendement van circa 2,5% het beste beloond.

Valuta

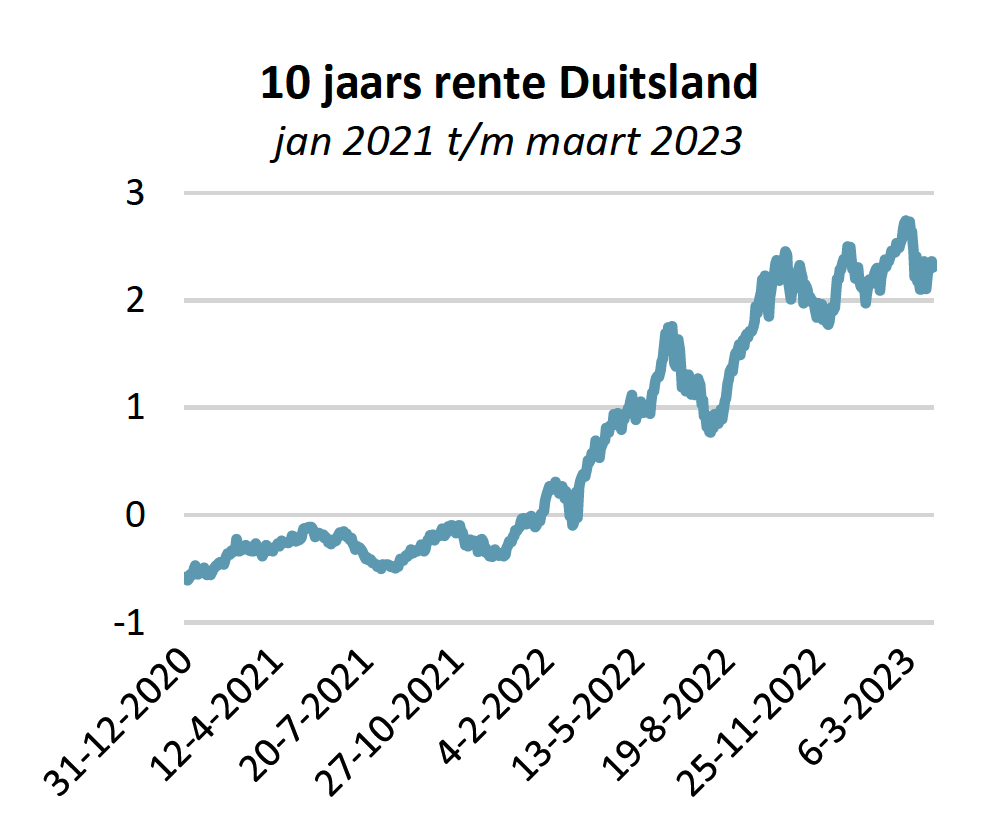

Aan het einde van het eerste kwartaal van 2023 is de Euro in waarde gestegen ten opzichte van de US Dollar. Een verklaring hiervoor zou kunnen zijn dat de ECB later is begonnen met het verhogen van de rente, deze verhogingen in het afgelopen kwartaal (relatief) groter zijn geweest en de verwachting was dat ze het langer vol gaan houden. In het afgelopen kwartaal waren de verwachtingen in de “markt” dat de beleidsbepalers in de V.S. aan het einde van het jaar de korte rente zelfs gaan verlagen. Maar gedurende het kwartaal hebben we toch even een opleving van de waarde van de US Dollar gehad. Dit was op het moment dat de financiële markten het vertrouwen verloren in het bankenstelsel en de US Dollar toch weer even als veilige(r) valuta werd beschouwd.

Over het afgelopen kwartaal was ook een begin van een trend waar te nemen. Het machtsblok van China, Rusland en een aantal Arabische landen wil van de dominantie van de US Dollar af. Zij rekenden steeds meer producten, waaronder olie, in alternatieve valuta zoals de Chinese Renminbi af. Leuk om te weten: Renminbi betekent letterlijk “geld van het volk”.

Vastgoed

Een onderliggende waarde die over de afgelopen periode alles tegen leek te hebben was vastgoed. Zeker in Nederland, waar het bezit van vastgoed in het verleden aan alle kanten werd gefaciliteerd, was er onder andere door aanpassingen van regels en fiscaliteit forse tegenwind voor bezitters van commercieel vastgoed. Hogere kosten en hogere globale rentes zorgden, ondanks een groeiende economie, voor lastigere tijden voor de belegger in onroerend goed. De belegger in beursgenoteerd onroerend goed is een van de zeldzame investeerders met een negatief rendement in het eerste kwartaal van 2023.

Grondstoffen

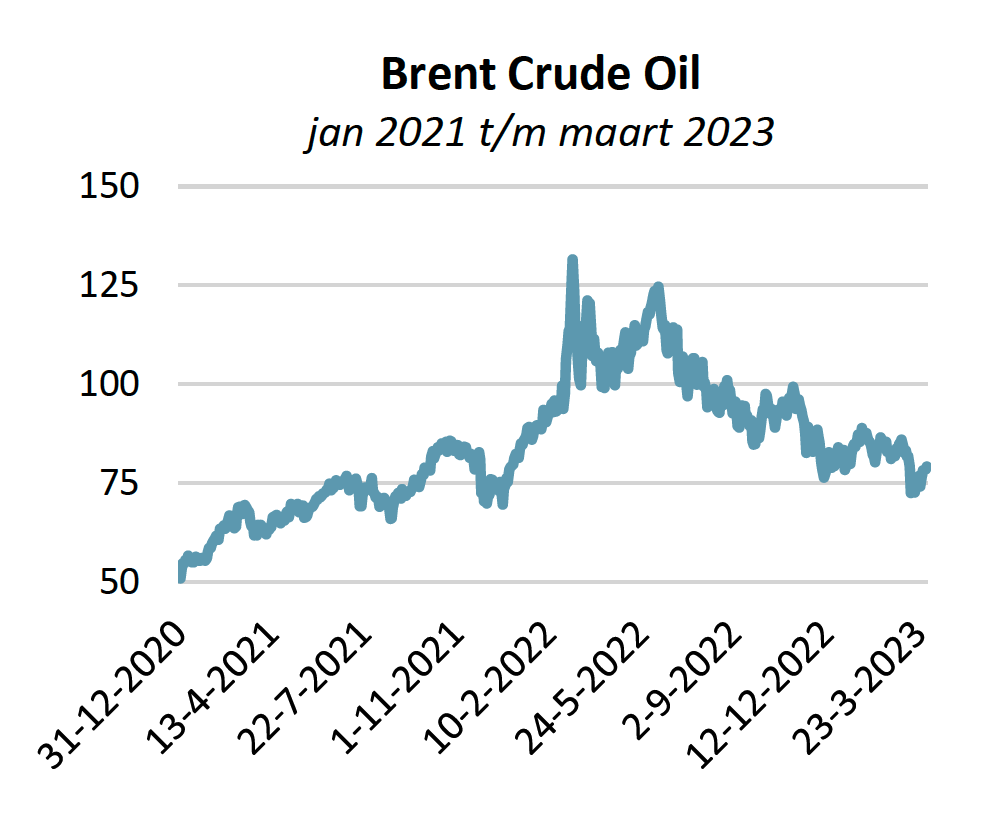

De olieprijs is het afgelopen kwartaal gedaald. De vraagkant werd met name bepaald door de stagnerende groei van de economie. Aan de aanbodkant veranderde er in het eerste kwartaal niet zo veel. Pas in de eerste week van april hebben we een flinke opwaartse beweging gezien in de prijs van olie nadat de Opec+ landen besloten minder olie te gaan produceren. De olieprijs schoot omhoog en stond daarmee ongeveer op de hetzelfde niveau als op 1 januari. Het recente besluit was wellicht vooral ook gedreven door een politieke stelling van de olieproducerende landen. De verwachting was de afgelopen maanden toch al dat de olieprijs zou gaan stijgen als gevolg van een aantrekkende vraag vanuit China. Voor de beleidsmakers die het doel hebben om de inflatie naar een lager niveau te brengen was het sowieso geen prettig besluit.

Gedurende het kwartaal is de prijs van goud in US Dollar termen duidelijk gestegen. De meest logische verklaring hiervoor was de vlucht in goud als gevolg van de tijdelijke onrust op de financiële markten.

Strategie

In onze terugblik van 2022 schreven we al dat de aanvangsrendementen voor zowel aandelen als obligaties op dat moment aantrekkelijker waren dan gemiddeld over de afgelopen jaren.

Voor het deel van de portefeuille dat in obligaties is belegd zijn er, door de opgelopen rente van vorig jaar, momenteel weer meer mogelijkheden op een positief rendement dan in de afgelopen jaren. Er zijn economen en financiële instellingen die momenteel een voorkeur hebben voor beleggen in obligaties in plaats van aandelen en daarop de portefeuille aanpassen. Zo werkt Alpha Capital niet. Wij verkopen in de beheerportefeuilles als waarden (relatief) gestegen zijn en kopen daar waarden die (relatief) zijn achtergebleven voor terug. Geen voorspellingen dus maar hoog verkopen en laag kopen.

In het afgelopen kwartaal hebben we in de beheerportefeuilles een deel van de winst van vorig jaar genomen op obligatiebeleggingen met een negatieve gemiddelde looptijd. We hebben ook langer lopende obligaties verkocht. Beide vrijvallende middelen zijn vervolgens geïnvesteerd in kortlopende obligaties die momenteel een verhoudingsgewijs hoog rendement geven ten opzichte van het historisch te verwachten rendement. Dit komt door de opgelopen korte rente en actuele inverse rentestructuur.

Zolang de economie niet in een ernstige recessie komt en de winsten van beursgenoteerde bedrijven redelijk op peil blijven is de situatie aan het eind van het afgelopen kwartaal niet heel anders dan aan het einde van vorig jaar. En dan komen we nog even terug op de quote van Nat Friedman. Als we geld willen verdienen is het verstandig om rustig maar vooral ook optimistisch te blijven in onrustige tijden.