08 jan Terugblik 2020

Bijzonder of toch bizar?

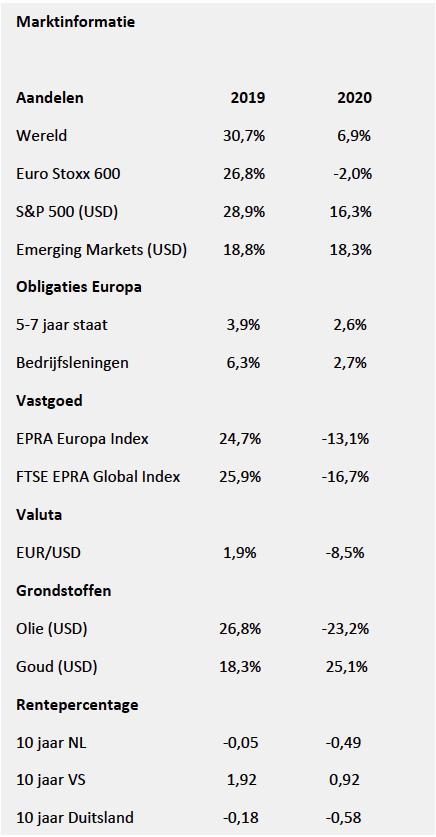

Toepasselijke woorden als we de financiële markten van 2020 zouden moeten omschrijven. Kijkend naar de slotstand van de AEX, zou men kunnen concluderen dat 2020 geen bijzonder jaar was. Misschien lichtjes teleurstellend, met een plus van circa 3%, maar toch de moeite waard als men het afzet tegen de rente die men inmiddels niet meer ontvangt op een spaarrekening. Maar niets is minder waar. Wellicht dat bizar een betere beschrijving is voor het beursjaar 2020. De aandelenmarkten daalden in 2020 sterker dan in 1929 en sneller dan in 1987. Van 19 februari tot 23 maart daalde bijvoorbeeld de breed samengestelde S&P 500 index in de V.S. met maar liefst 34%. Veel andere aandelenindices daalden zelfs nog meer. Maar daarop volgde de grootste rally ooit. 2020 was een rampjaar en topjaar ineen. Terwijl beleggers het jaar nog zeer optimistisch waren gestart (later meer over optimisme), zorgde een virus vanuit China voor een abrupte omslag van het sentiment. Economieën gingen geheel of gedeeltelijk op slot als gevolg van, door overheden ingestelde, al dan niet intelligente “lockdowns”. Verwachtingen voor de globale economie werden acuut bijgesteld naar het meest negatieve scenario van een recessie. Zo goed als alle economieën die ertoe doen, werden qua omvang jaren teruggeworpen. Eén van de weinige economieën die toch bleef groeien was de economie van China. Ook na deze crisis komen zij er, ondanks de zogenaamde deglobalisering, zeer waarschijnlijk sterker uit.

De financiële pijn werd verzacht door daadkrachtig ingrijpen van beleidsmakers. Centrale banken hebben in 2020 meer dan USD 8 biljoen (USD 8.000.000.000.000,-) in de economie geïnjecteerd. En overheden hebben allerlei financiële steunmaatregelen genomen. Dit heeft geleid tot de grootste monetaire stimulus sinds de Tweede Wereldoorlog. En dit heeft geresulteerd in overtollige liquide middelen die gedeeltelijk niet uitgegeven konden worden als gevolg van de “lockdown”. Een stijgende spaarquote is één van de consequenties. Maar ook verder dalende rentes en stijgende aandelenkoersen zijn het resultaat. En zelfs in goud en cryptogeld werd geïnvesteerd. De keerzijde van deze maatregelen zijn de oplopende schulden en een inmiddels enorme schuldenberg. Is dat een probleem? Er zal in de toekomst een oplossing voor moeten komen, of niet. Richting het eind van het jaar leken beleggers weer optimistischer te worden. Er zijn diverse vaccins om het virus te bestrijden, er waait een nieuwe wind in de V.S. en er is zelfs een Brexit.

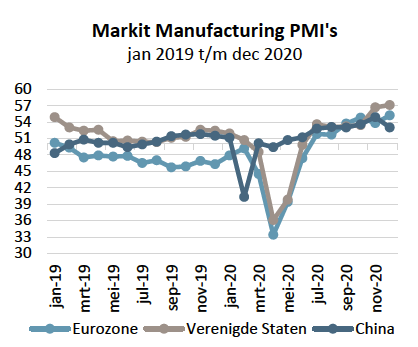

Naast de toezegging van autoriteiten de economie te blijven steunen konden beleggers zich de afgelopen maanden optrekken aan de inkoopmanagersindices met betrekking tot de industrie. Deze indices gelden als de belangrijkste vroege indicator voor de economische ontwikkelingen. De industriële bedrijvigheid van de Eurozone heeft in december 2020 het hoogste niveau bereikt sinds mei 2018. Ook de indices van de andere regio’s staan ruim boven 50, het kantelpunt voor economische groei of krimp. De industrie lijkt daarmee de totale economie te ondersteunen, nu vooral de dienstensector weer wordt geraakt door de nieuwe “lockdowns”.

Aandelen

Naast het eerder vermelde China zijn er ook een aantal sectoren die sterker uit de crisis komen. Zelden waren de rendementsverschillen tussen de verschillende sectoren zo groot als in 2020. We kunnen concluderen dat de wereldwijde trends zijn versterkt en/of versneld. Voorbeelden hiervan zijn onder andere de digitalisering en alles dat samenhangt met hetgeen online gerealiseerd kan worden. Ook verduurzaming heeft de wind in de zeilen. Maar zoals al eerder vermeld, ook het aantrekken van de economische macht van Zuidoost-Azië en dan met name China heeft doorgezet. De aandelenmarkten in de opkomende landen hebben gemiddeld beter gepresteerd dan in de ontwikkelde markten. De scheidslijn tussen opkomende en ontwikkelde markten wordt wel steeds lastiger te trekken.

Obligaties

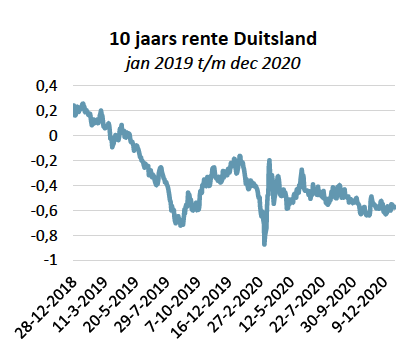

De wereldwijde schulden zijn in 2020, door de ongekende stimuleringsmaatregelen van de beleidsmakers, enorm opgelopen. Aan het eind van 2020 waren de rentes weer verder gedaald ten opzichte van de slotstand van het jaar ervoor. Veel overheden kunnen inmiddels tegen een negatieve rentevergoeding geld lenen. Ondertussen heeft 30% van alle uitstaande staatsobligaties een negatieve rente als gevolg van de opkoopprogramma’s van de centrale banken. De geldhoeveelheid is in een jaar tijd met 25% toegenomen. Dit betekent dat beleggers genoegen moeten nemen met minimale rentevergoedingen tot zelfs rentebetalingen. We zien dat ook terugkomen bij de (negatieve) vergoedingen op spaarrekeningen. Een investering in staats- of bedrijfsleningen had door de dalende rente in 2020 ongeveer 2,5% rendement gegenereerd. De acceptatie van extra risico, door te beleggen in minder kredietwaardige bedrijven of bedrijven in de opkomende markten, had in 2020 een keer geen extra rendement opgeleverd. Dit is redelijk uniek omdat sinds 2008 deze risicovollere leningen gemiddeld zelfs een beter rendement gaven dan een gemiddelde aandelenbelegging over dezelfde periode.

Vastgoed

Gelukkig heeft deze onderliggende waarde in het laatste kwartaal van het jaar een deel van het eerder opgelopen verlies goed kunnen maken. In 2020 is nog duidelijker aangetoond dat vastgoedobjecten lastig met elkaar zijn te vergelijken. Met name het vastgoed in logistiek, opslag en distributiecentra, wooneenheden en datacentra hebben aangetoond weinig last te hebben van gesloten economieën. Ander vastgoed, zoals hotels en winkelcentra hebben wel last van deze situatie en veranderende omstandigheden. Het is dus niet gezegd dat vastgoed geen kansen biedt maar een goede selectie is van groot belang. Per saldo heeft de investeerder in beursgenoteerd vastgoed gemiddeld flink ingeteerd op zijn in vastgoed belegde vermogen in 2020.

Valuta

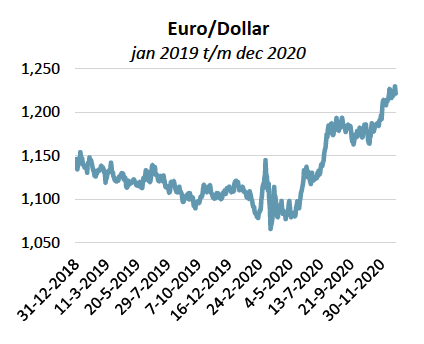

Volgens verwachting van de meeste analisten is de US Dollar verder verzwakt ten opzichte van de Euro. Aan het einde van het jaar was de Amerikaanse munt 8,5% in waarde gedaald als men deze afzet tegen de Europese munt. Factoren als verschillen in economische groei, renteverschillen, economische onzekerheid en nog veel meer, onder andere politieke, factoren maken het lastig de richting van de waarde van de munt goed te voorspellen. In 3 van de afgelopen 4 jaar is de Amerikaanse munt in waarde gedaald ten opzichte van een mandje van 10 wereldwijd leidende munten. Dit is over het algemeen gunstig voor die Amerikaanse bedrijven die voor een groot deel van de omzet afhankelijk zijn van export van product of dienst. Misschien is het ook wel een teken aan de wand voor de verandering van de economische machtsverhoudingen in de wereld.

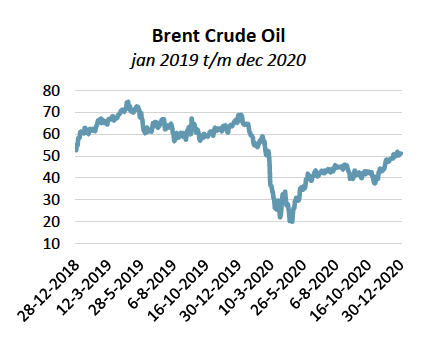

Grondstoffen

Niets is het afgelopen jaar volatieler en extremer geweest dan de waarde van olie. In april stond een termijncontract dat afliep in mei even op USD 37,- negatief. Bij de levering van een vat olie kreeg de ontvanger een bedrag van USD 37,-. Dit is toch bizar. Omdat op dat moment het aanhouden en opslaan van de olie duurder was dan de prijs die men er op de markt voor kon ontvangen, wilde geen enkele rechthebbende de olie ook echt afnemen. Uiteindelijk is ook dit allemaal goed gekomen en noteert een vat olie aan het eind van het jaar weer rond de USD 50,-. Dit betekent nog steeds een daling van de prijs van circa 23% ten opzichte van het begin van het jaar 2020. Goud en andere edelmetalen zijn daarentegen wel in waarde opgelopen. Dat geldt ook voor Cryptogeld. Dit zijn natuurlijk geen grondstoffen maar men kan het wel delven. Het had echter ook vernoemd kunnen worden onder het kopje valuta. Voor zowel Goud als Cryptogeld is met name vraag en aanbod bepalend voor de waarde van het moment. Een beoordeling van deze waarde blijft daardoor erg lastig.

Strategie

Zoals we al schreven in onze terugblik over het 3de kwartaal hebben we in het afgelopen jaar de portefeuilles aangepast aan de, vaak elkaar versterkende, mondiale trends. Dit betekent heel concreet dat we aan het einde van het jaar minder zijn belegd in niet gedifferentieerd vastgoed. Deze categorie is afgebouwd en heeft nu een duidelijkere focus op bepaalde sectoren. Ook zijn er duidelijkere keuzes gemaakt voor toekomstige groeisectoren als digitalisering en is duurzaamheid een steeds belangrijkere factor in de beleggingsbeslissingen. Niet alleen omdat we daar zelf in geloven maar ook omdat daar kansen liggen voor beleggers. Bovendien is het accent in met name China gedurende het jaar uitgebreid ten laste van generieke beleggingen in Azië. Tot slot zijn de laag renderende obligatiebeleggingen nog verder afgebouwd naar laag gecorreleerde defensieve beleggingen die zijn achtergebleven en/of een hoger te verwachten rendement bieden. Zo zijn we in het bijzondere jaar 2020 in alle beleggingsprofielen in vermogensbeheer op een positief rendement uitgekomen voor onze beleggers.

En dan komt nu de tijd van de voorspellingen. Een vrij kolderieke exercitie voor de looptijd van een jaar. In een tijd dat het aantal besmettingen oploopt en “lockdowns” worden verlengd is door vaccinatie het licht aan het eind van de tunnel voor beleggers zichtbaar. Maar nog steeds worden er dagelijks besmettingsrecords gebroken in de V.S., het land met de grootste economie en een marktkapitalisatie van beursgenoteerde bedrijven van meer dan 50% van de wereld. Ook zijn er aan het eind van het jaar recordstanden verbroken bij de sentimentsindicatoren. Maar te veel optimisme kan ook een contra-indicator zijn. Anders gezegd: te veel optimisme is vaak geen goed voorteken. De kans op een tegenvaller wordt daardoor alleen maar groter. Daar staat tegenover dat er meer is gespaard dan ooit en dat er bij opening van de economie veel geld vrij is om te besteden. Bovendien zijn de rentes voorlopig extreem laag. En dat maakt beleggingen alleen maar aantrekkelijker. De wijze les over het afgelopen jaar was dat degene die gespreid heeft belegd en heeft kunnen vasthouden aan zijn lange termijnstrategie de uiteindelijke winnaar was. Voor ons geen les maar een prettige bevestiging van ons verhaal. Wij wensen iedereen een voorspoedig 2021 en begeleiden u graag bij het realiseren van uw financiële doelstellingen. Alvast bedankt voor het vertrouwen.